中化能源要上市 “第四桶油”成色如何

发布时间:2021-02-25 作者:元大期货 点击数:

继中石油、中石化、中海油(“三桶油”)之后,第四家国有石油上市央企有望诞生。近日,中化集团旗下中化能源股份有限公司(以下简称“中化能源”)向上海证券交易所递交招股说明书,正式启动上市工作。

与横跨石油全产业链的“三桶油”不同,中化能源的业务只集中于产业链中下游,尤其石油贸易业务占据其营收的绝大部分,而这一业务结构也导致中化能源虽然营收规模庞大,整体利润却较为微薄。在此背景下,中化能源能否借助此次上市募资为自身打造出新的利润增长点,正成为外界关注的焦点。

石油贸易营收占比超七成

招股说明书显示,此次计划在上海证券交易所主板上市的中化能源,拟向公众发行不超过约62.9亿股的公司股份,占公司总股本的25%。通过此次公开募股,中化能源计划募集资金共110亿元。

中化能源是央企中化集团的子公司,在2019年中化集团5747亿元的营收中,有近八成来自于中化能源。作为中化集团能源业务的主要经营载体和核心营收来源,中化能源主营业务包括石油贸易及服务、油品及化工品销售、炼油化工和仓储物流等板块。其中,石油贸易及服务主要涉及原油、成品油的进出口及国际转口贸易。

目前,中化集团间接持有中化能源80%的股份,为后者的实际控制人,中化能源董事长一职也由中化集团总经理杨华兼任。中化能源2019年引入的农银投资、工银投资等5家战略投资者,持有公司剩余的20%股份,这5家战略投资者当时为此斥资约115亿元。

招股说明书显示,2017年,中化能源营业收入为3942.05亿元,净利润为51.2亿元;2018年,中化能源营业收入为4563.07亿元,净利润为31.61亿元;2019年,中化能源营业收入为4435.73亿元,净利润为32.62亿元;2020年1-9月,中化能源营业收入为2098.82亿元,净利润为14.06亿元。

与布局横跨石油产业链上中下游的“三桶油”不同,中化能源的业务仅集中在中下游,且较为依赖石油贸易业务。根据招股说明书,2020年1-9月,中化能源的石油贸易及服务收入为1483.33亿元,占营业收入的比重超过七成,而在2019年这一占比更是高达八成。

在业内人士看来,中化能源对石油贸易业务的依赖不难理解。一方面,中化能源自身未涉足上游勘探及开发业务,因此只能通过贸易方式来获取原油;另一方面,原油及成品油国际贸易是中化能源的起家业务,如今中化能源是国内仅有的5家拥有国营原油进口贸易资质和成品油出口配额的国营石油贸易企业之一。

毛利率低于同行

在石油行业,勘探及开发是公认毛利率较高的业务,而石油贸易则是毛利率较低的业务,因而中化能源整体利润较为微薄。以2019年为例,中石油、中石化主营业务毛利率分别为12%、7.9%,而中化能源却仅为2.5%。

具体来看,中石油、中石化毛利率之所以明显高于中化能源,勘探及开发业务发挥了不小的拉动作用。2019年,中石油、中石化的勘探及开发业务毛利率分别高达24%、15.5%,均为两家毛利率最高的业务板块。

除了石油贸易及服务,油品及化工品销售业务是中化能源营收占比第二大的业务板块。数据显示,截至2020年9月30日,中化能源的油品销售业务已在全国范围内17个省(自治区、直辖市)建立营销网络,布局602座自营及合作经营站和766座加盟站,是国内头部成品油加油站品牌。

尽管行业排名靠前,但中化能源油品及化工品销售业务的毛利率也较低,且近年来呈现波动下滑的趋势,2017年、2018年、2019年、2020年1-9月的毛利率分别为7.48%、3.72%、4.07%及3.76%。

其实,不仅是整体利润较为微薄,2020年以来中化能源还面临国际油价下降的巨大压力。经济学家宋清辉表示,石油企业的经营或多或少都会受到国际油价的影响。不过,由于自身并无上游勘探及开发业务,中化能源对国际油价的变动相对来说更敏感。

对此,中化能源也在招股说明书中坦言,“公司生产运营及业绩和石油价格具有较强的相关性”。根据招股说明书,2020年以来,由于国际油价波动及新冠疫情暴发,中化能源各业务分部收入均受一定程度的影响。

进入2021年,中化能源面临的油价压力仍未彻底消除。2月17日,伦敦布伦特和纽约WTI油价分别涨至每桶64.34美元、61.14美元。虽然油价呈现回暖势头,但国家发改委价格监测中心认为,支撑当前油价的影响因素并不稳固,短期内油价可能呈现区间波动态势。

对于如何看待2021年国际油价走势及自身经营环境,中化能源相关负责人向北京商报记者表示,众所周知,石油价格受到宏观经济、地缘政治、供求关系等因素影响。中化能源是一家石油石化产业运营商及综合服务商,业务覆盖了石油产业链的中下游,公司通过多元化措施减少石油价格波动给业绩带来的影响。

押注炼油化工业务

事实上,中化能源也意识到了自身业务结构存在问题。中化能源在招股说明书中表示,公司积极通过产业链一体化经营,提高产品和服务市场竞争力,合理管控风险等多元化措施减少石油价格波动给业绩带来的影响。

厦门大学中国能源政策研究院院长林伯强表示,产业链一体化经营有利于增强中化能源的抗风险能力和整体实力。要想实现产业链一体化经营,中化能源需要拓展现有产业链布局,进一步涉足石油产业链上下游的其他板块。

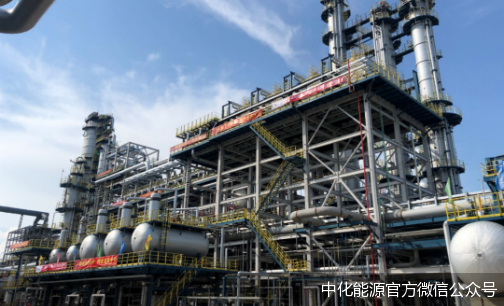

那么,中化能源希望向哪个方向拓展产业链呢?北京商报记者注意到,炼油化工业务在招股说明书中被中化能源明确定义为“(公司)未来利润的主要增长点”,而中化能源此次上市募资的大部分也都将用于炼油化工业务。

在中化能源此次拟上市募集的110亿元中,70亿元计划投向中化泉州100万吨/年乙烯项目(项目总投资324.94亿元),该项目属于炼油化工领域,主要由炼油改扩建、乙烯及芳烃工程、公用辅助工程等组成。

在林伯强看来,中化能源缺少涉足产业链上游业务(如勘探及开发业务)的实力,加码更下游的炼油化工业务是一种更务实的选择。然而,现阶段国内炼化产能已经呈现出过剩的迹象,竞争日益升温,加码炼化长远来看有利于中化能源的发展,但短期内能给中化能源业绩带来的帮助会很有限。

近年来,随着油气体制改革的进一步推进,我国对于石油产业链相关环节正逐步放宽监管,炼油化工领域的市场化程度不断提升。借助政策支持,以恒力石化(600346,股吧)、荣盛石化(002493,股吧)、桐昆股份(601233,股吧)等为代表的民营企业与埃克森美孚、巴斯夫等为代表的外资企业均已进入我国炼油化工行业。

对于竞争压力,中化能源也在招股说明书中坦言,中国炼厂产能格局由过去的国有企业为主逐渐变成未来的国有企业与民营企业并行的状态,市场放开的政策红利下将催化市场激烈竞争。公司炼油化工业务面临市场竞争日益加剧风险。

北京商报记者 钱瑜 濮振宇

免责声明: 本公司提供的资讯来自公开的资料,本公司仅作引用,并不对这些资讯的准确性、有效性、及时性或完整性做出任何保证,及不承担任何责任。本公司提供的资讯并不构成任何建议或意见,均不能作为 阁下进行投资的依据。任何人士未经本公司书面同意,不得以任何方式传送、复印或派发资讯中的内容或投入商业使用。 风险披露声明: 投资涉及各种风险,买卖期货合约的亏蚀风险可以极大。在若干情况下,阁下所蒙受的亏蚀可能会超过最初存入的保证金数额。因此,在作投资决定前,阁下应研究及理解期货合约的风险、特点和限制, 并根据本身的财政状况、投资目标和风险承受能力作出评估或咨询独立专业投资顾问。如要了解风险披露的详情,请参阅本公司《客户协议书》中的《风险披露声明》。